Uma startup americana pretende transformar a educação financeira em algo divertido. Conheça o Charlie, um app que utiliza desafios e um sistema de gamificação para te ajudar a pagar as dívidas. Solução é possível graças ao Open Banking, sistema que garante a unificação de dados bancários, uma pena que o Charlie não funcione no Brasil.

Criado por desenvolvedores da Califórnia, o Charlie surgiu como um chatbot de Facebook, em 2016. Na época, o projeto buscava dar dicas de finanças para usuários por meio de um sistema simples de perguntas e respostas. Mas, após analisar o comportamento da comunidade, o grupo identificou que a principal dificuldade dos americanos estava na consciência e persistência em eliminar uma gastos.

Hoje, dívidas longas como o crédito estudantil, o financiamento imobiliário e os juros baixos dos cartões de crédito estão entre os maiores desafios dos americanos. De acordo com os desenvolvedores, a maior dificuldade do inadimplente é entender que ao ignorar uma despesa, ele prejudicará o seu futuro. Deste modo, além dos estudos em inteligência artificial, a empresa passou a investir em um corpo de psicólogos para criar uma interface que desperte essa conscientização no usuário por meio de desafios e tarefas que o ensinam a poupar.

“Punição” por gastos extras

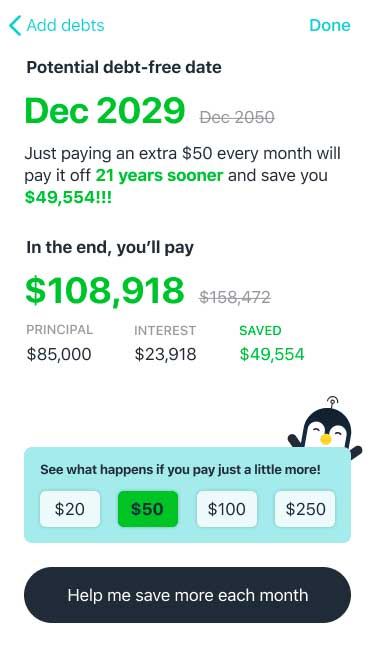

Ao efetuar o download, o Charlie pede acesso aos dados da conta bancária do usuário para que ele passe a intermediar o pagamento das dívidas. Toda vez que um usuário efetua uma transação, o app automaticamente calcula o gasto em relação às despesas e sugere novas formas de economizar. No caso de financiamentos, por exemplo, ele identificará o quanto o usuário pode pagar a mais por mês para amortizar a dívida.

Divulgação: HiCharlie

Em outros casos, é possível criar pequenas regras que farão te economizar na marra, como o modo “Guilty Pleasures” (pequenos prazeres), em que é possível configurar a retenção de uma determinada quantia toda vez que o usuário come no McDonald’s ou gasta em jogos, por exemplo.

A quantia retida é direcionada para um fundo de rendimento e pode ser utilizada no final do mês para o pagamento de alguma outra despesa. A ideia é conscientizar quanto de dinheiro está sendo desperdiçado pelo usuário. Além disso, o aplicativo ainda mantém as suas origens com a função de chatbot utilizada para tirar dúvidas e sugerir dicas para a comunidade.

App é fruto do sistema open banking

Open Banking pode acelerar a inovação do sistema bancário brasileiro. Mudança começou a ser implementada em 2020 com o PIX. Foto: Mika Baumeister/Unsplash

A criação de iniciativas como o Charlie só é possível graças ao Open Banking, um novo sistema de regulamentação das operações financeiras que permite a unificação das transações digitais.

Por meio dele, o Banco Central garante a segurança do usuário e das instituições financeiras unificando todos os dados em uma única plataforma. Deste modo, o cliente pode decidir como e quando as instituições terão acesso aos seus dados e dinheiro.

O sistema começou a ser trazido para o Brasil em 2020 com a chegada do Pix – sistema de pagamentos que possibilita a transação imediata entre bancos e outros serviços financeiros. A expectativa é que, no futuro, outras iniciativas surjam desta unificação, permitindo a criação de aplicativos como o Charlie.

No entanto, hoje, o Banco Central não permite que aplicativos de terceiros tenham controle dos dados bancários do usuário.

Assistente para a negociação de dívidas

Além do sistema de pagamento de dívidas, os criadores do Charlie querem expandir a plataforma por meio de parcerias com empresas de crédito e negociação de dívidas. A expectativa é que ao demonstrar o interesse em antecipar parcelas, os usuários passem a receber ofertas exclusivas para eliminar as dívidas no app.

O Charlie possui versões para Android e iOS mediante o pagamento de uma assinatura mensal de US$ 5 (pu cerca de R$ 27). Como já citamos, por enquanto ele não funciona no Brasil, e nem existe uma previsão para o seu lançamento por aqui.

Via Tech Crunch